まず最初に大切なアドバイスになりますが、審査激甘の事業者ローンというのは存在しません。

もしも審査激甘という謳い文句の事業者ローンがあったとしたら、絶対に利用しないで下さい。

そのような業者は法外の手数料を取る悪質業者の可能性が高いからです。

もし貴方が現在、審査に通りやすい事業者ローンをお探しなのであれば、銀行系事業者ローンサービスを利用するのではなく、ノンバンクの事業者ローンをご利用することをおすすめします。

ノンバンクの事業者ローンであれば、審査激甘という訳ではありませんが、銀行系事業者ローンよりも審査に通りやすいというのは事実です。

さらにメリットとしては、お申し込みから融資までが圧倒的に早く進みます。

総量規制対象外ですので大きな金額の融資にも対応しています。

また、ビジネスローンでは、赤字状況でも資金提供を受けることが可能です。

赤字が続いている場合でも、事業の将来性が見込まれれば審査に通過する可能性があります。

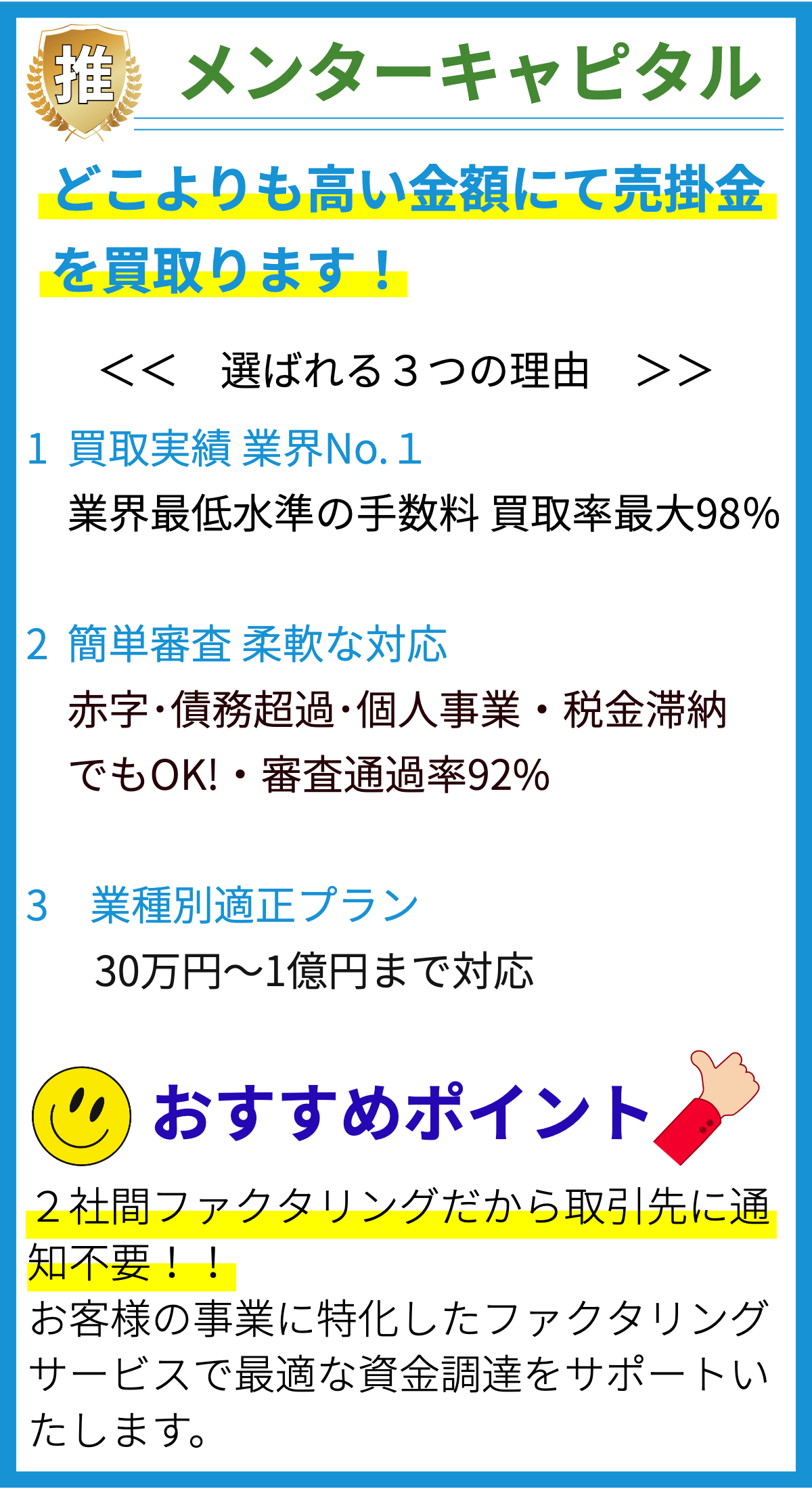

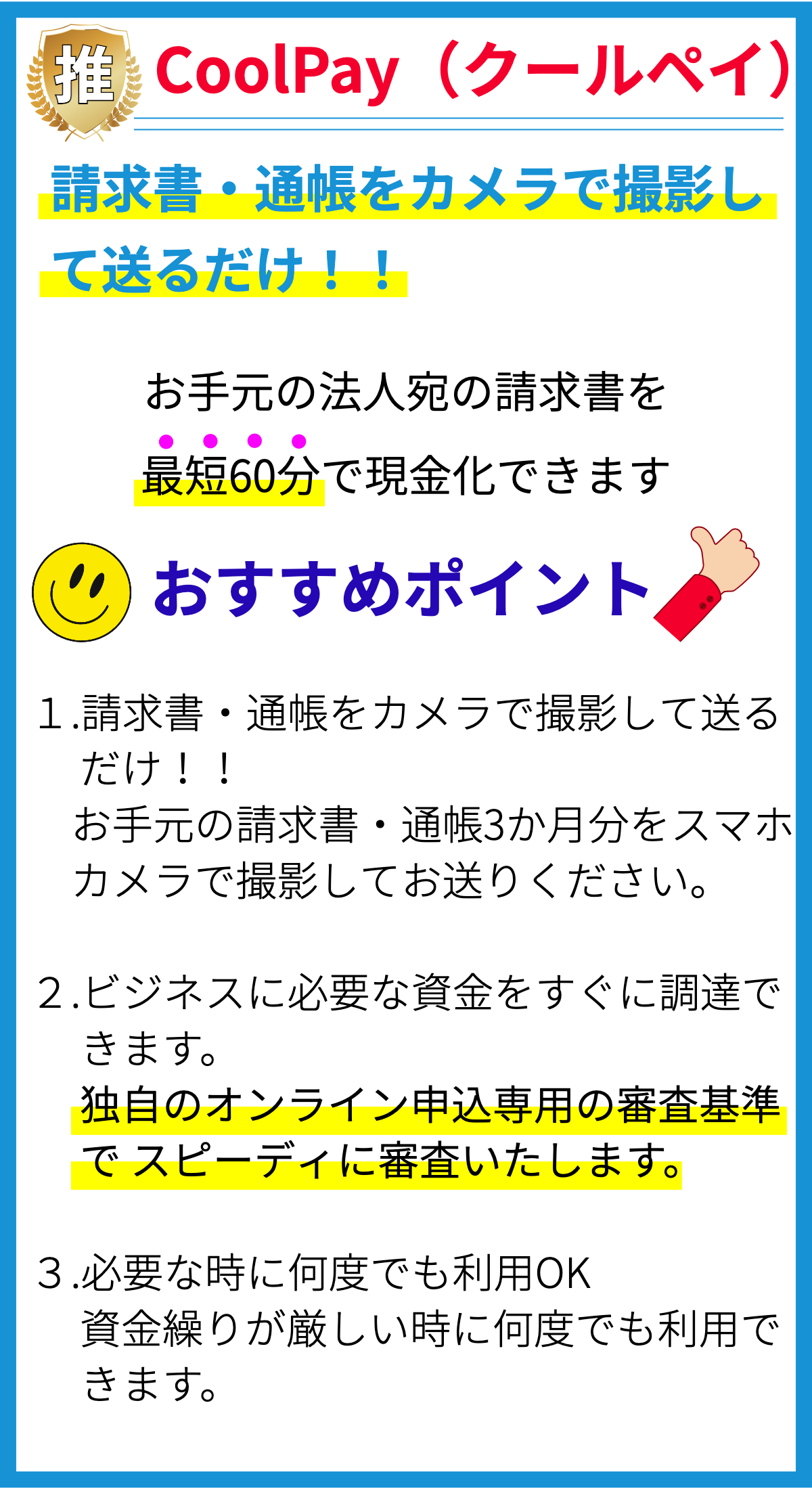

ファクタリングについて

ファクタリングは、企業が売掛金を早期に現金化する手法の一つです。通常、企業は商品やサービスを提供した後、顧客から支払いを受け取りますが、その支払いを待つ間に資金が必要な場合があります。このような場合、ファクタリング企業に売掛金を売却し、現金を受け取ることで資金調達を行います。

ファクタリングの仕組み

- 企業は、売掛金をファクタリング企業に売却する。

- ファクタリング企業は、売掛金の一部(通常は大部分)を即座に企業に支払う。

- 顧客からの支払いを受け取った際、ファクタリング企業はその金額から手数料や手数料を差し引いた残額を企業に支払う。

- 企業はファクタリング企業に売掛金を譲渡したため、その売掛金に関するリスクはファクタリング企業が負う。

ファクタリングの利点

- 資金調達を迅速に行える。

- 売掛金回収リスクを転嫁できる。

- 売掛金の管理・回収業務を委託できる。

- 企業の財務状況によらず利用できる。

ファクタリングの欠点

- 手数料が高い場合がある。

- 一部の顧客にはファクタリングを利用していることが伝わる可能性がある。

- 長期的な資金調達方法としてはコストが高い場合がある。

資金調達におけるファクタリングの適用例

ファクタリングは特に以下のような場面で活用されます。

- 急な資金需要がある場合

- 売掛金の回収リスクを転嫁したい場合

- 銀行融資が難しい場合

- 新規事業や成長段階の企業で資金調達が必要な場合

資金調達の選択肢としてのファクタリング

ファクタリングは、銀行融資や株式発行などの他の資金調達手段と比較して、独自の利点と欠点を持っています。企業は自らの状況やニーズに応じてこれらの選択肢を検討し、最適な資金調達方法を選択する必要があります。