ファクタリングについて

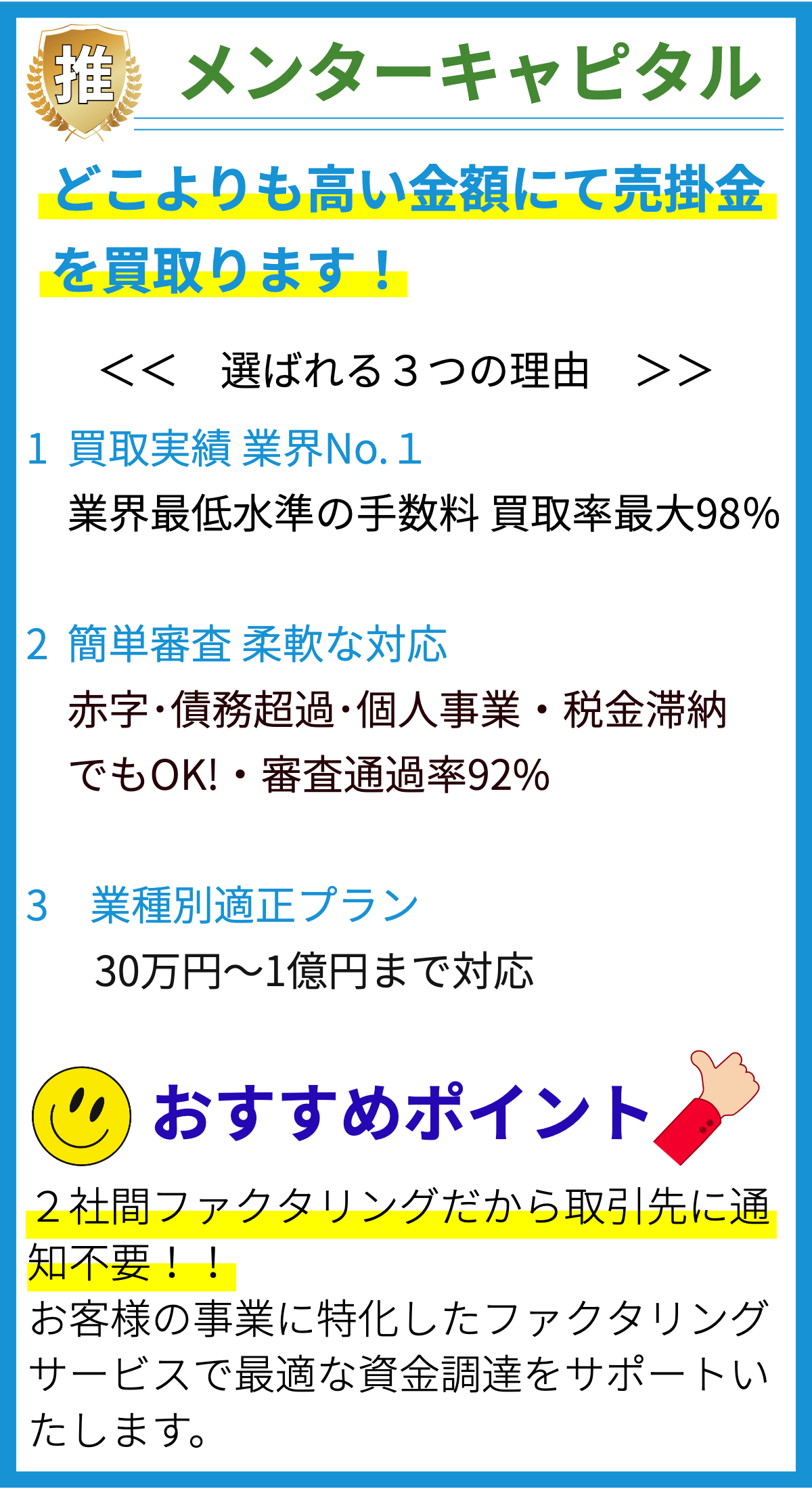

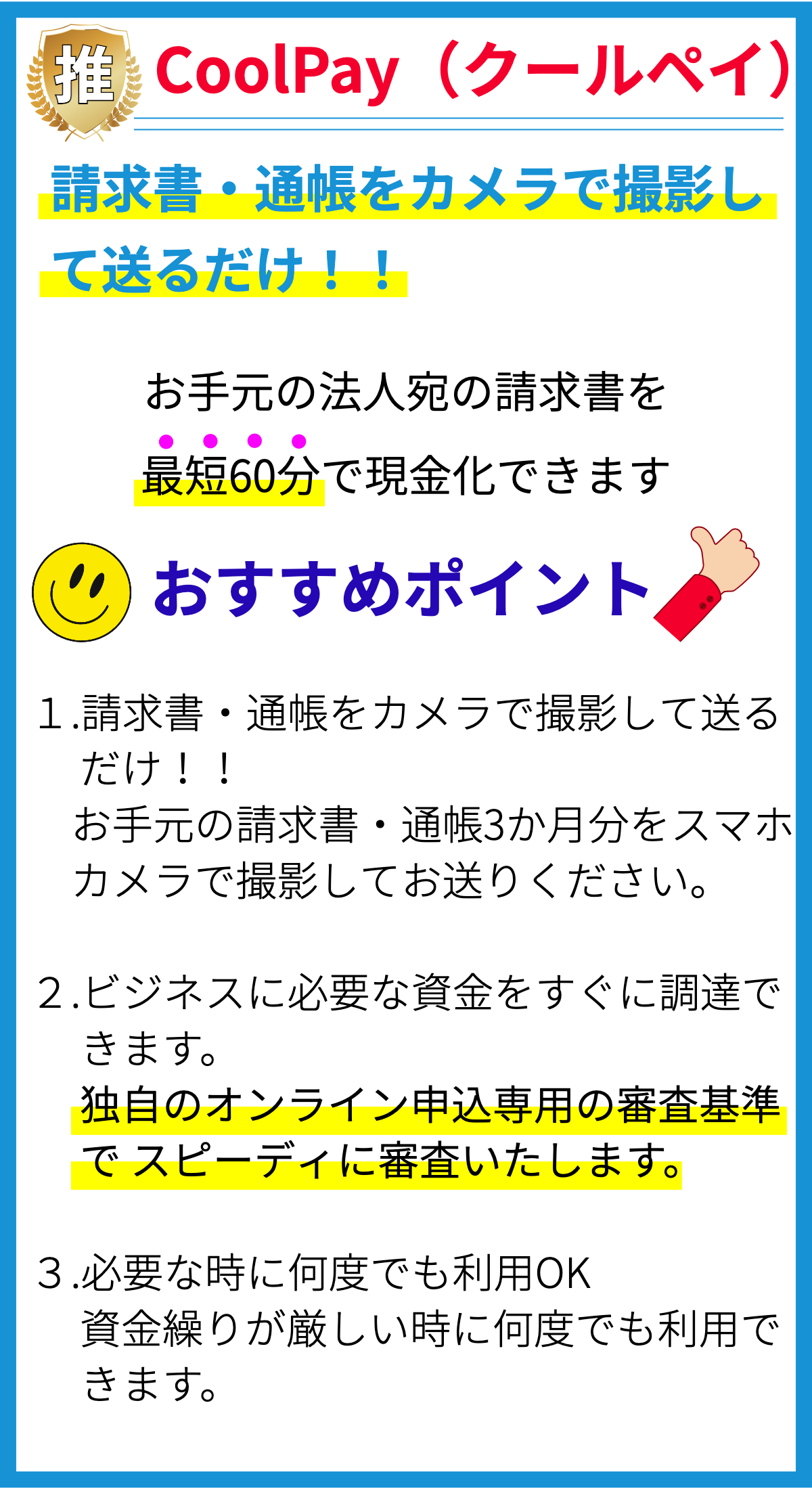

ファクタリングは、企業が販売した商品や提供したサービスに対する未回収の売掛金を、金融機関やファクタリング会社に売却することを指します。これにより企業は、即座に現金を手にすることができます。ファクタリングは、資金調達の手段として利用されることがあります。

ファクタリングの仕組み

- 企業が商品やサービスを販売し、売掛金が発生する。

- 企業は、ファクタリング会社に売掛金の債権を売却する。

- ファクタリング会社は、売掛金の一定割合(通常は70〜90%)を即座に企業に支払う。

- 顧客が売掛金を支払った際、ファクタリング会社はその金額から手数料および買戻し額を差し引いた残額を企業に支払う。

ファクタリングの利点

- 即座に現金を手に入れることができるため、資金繰りの改善が可能。

- 売掛金の回収リスクをファクタリング会社が負担するため、企業は信用リスクを軽減できる。

- 迅速な資金調達手段であり、銀行融資などに比べて手続きが簡単である。

- 売掛金の回収業務をファクタリング会社に委託できるため、業務効率の向上が期待できる。

ファクタリングの注意点

- 手数料や買戻し額が高い場合、コストが増大する可能性がある。

- 一部の顧客には、ファクタリングを利用している企業が信用を失うという懸念がある。

- 売掛金の回収が滞った場合、ファクタリング会社からの追加資金調達が難しくなる可能性がある。

- 一部の業種や売掛金の性質によっては、ファクタリングが適切でない場合がある。

資金調達について

資金調達は、企業が経営資金を確保するための手段を指します。これには様々な方法があります。

資金調達の方法

- 株式発行: 株式を一般に公開し、資金を調達する方法。株主に対して配当を支払う必要がある。

- 債券発行: 企業が債券を発行し、投資家から資金を借りる方法。一定期間ごとに利子を支払い、満期には元本を返済する。

- 銀行融資: 銀行からの融資を受けて資金を調達する方法。担保や返済能力などが必要となる。

- リースやレンタル: 設備や不動産などをリースまたはレンタルし、その対価として資金を得る方法。

- 自己資金投入: 事業主や株主が自ら資金を投入する方法。株主の出資や利益の再投資が含まれる。

資金調達の選択

資金調達の方法は、企業の状況や目標に応じて選択されるべきです。財務状況やリスク許容度、成長計画などを考慮し、最適な方法を選択する必要があります。また、複数の方法を組み合わせて利用することもあります。